ETF-Monitor | Und schon wieder ein schwarzer Monat

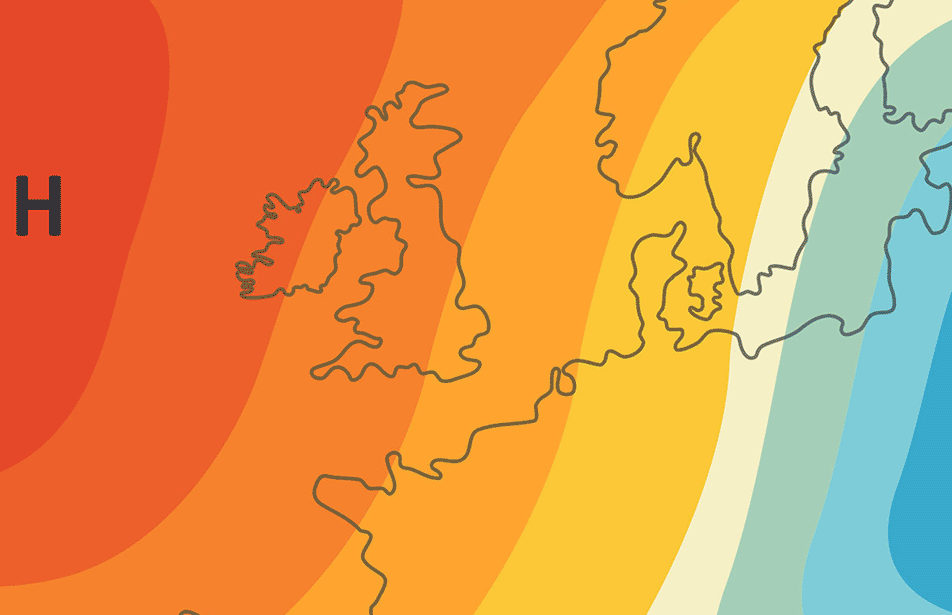

Der Oktober machte seinem schlechten Ruf alle Ehre. Nicht, dass es einen Crash gab, aber die Kurse fielen den dritten Monat in Folge. Zu den seit langem bekannten Negativfaktoren – Inflation, hohe Zinsen, Wirtschaftsabschwächung, Überfall auf die Ukraine – kam diesmal der Gaza-Krieg hinzu, der zu einem Flächenbrand in Nahost werden könnte. Daran gemessen waren die Kursreaktionen zwar negativ, aber dennoch relativ verhalten.

Von den großen Indizes erwischte es am stärksten den DAX, der 3,4 Prozent abgab. Etwas weniger stark, so um die drei Prozent, verloren der Nikkei, der MSCI Emerging Markets und der Shanghai Composite. Die US-Märkte mit dem Nasdaq Composite (-2,7 Prozent) und dem S&P 500 (-2,5 Prozent) kamen mit einem blauen Auge davon. Auch der EURO STOXX 50 begrenzte seine Verluste auf 2,4 Prozent.

Richtig zur Sache ging es bei den Rohstoffen. Der S&P Global Base Metal sackte um 10,8 Prozent ab. Die Ölpreise mussten ein Minus von 8,4 Prozent für die Sorte Brent hinnehmen. Aber Gold tat das, was es in echten Krisenzeiten meistens tut: Es legte eine Rallye mit einem Plus von 6,4 Prozent hin, die den Preis für das Edelmetall wieder an die 2.000-Dollar-Marke je Feinunze heranführte.

- 2.708

- Die Zahl der Notes und Fonds blieb mit rund 2.708 praktisch unverändert.

- 1,49

- Die AuM sanken im vierten Monat in Folge, ein Minus von 0,8 % auf 1,49 Billionen Euro.

Auch für die in Europa gelisteten Exchange Traded Products, Notes und Fonds, war der Oktober ein schwarzer Monat. Rund 70 Prozent der gelisteten Produkte notierten im Minus. Von den Länder-ETFs erwischte es am stärksten Vietnam mit minus 14 Prozent. Das Land leidet inzwischen wie China unter einer Immobilienkrise. Auch die Türkei war mit ihrer Nähe zum Gaza-Krieg unter Druck. Entsprechende MSCI-ETFs verloren bis zu 13 Prozent. Abgestoßen wurden auch Energiewerte, besonders in der alternativen Form. Clean Energy zum Beispiel rutschte um die zwölf Prozent ins Minus.

Dass die Bilanz nicht gar zu schrecklich wurde, ist vor allem den vielen Anleihefonds zu verdanken. Da die Notenbanken eine Zinspause signalisierten, konnten diese Fonds durchweg leichte Gewinne verbuchen. Richtig aufwärts ging es für Fonds mit Edelmetallbezug, die rund 7,5 Prozent gewannen. Noch stärker profitierten Körbe mit Krypto-Währungen, die sich bis zu 15 Prozent verbesserten.

Anlageklassen

Bei den Flows hingegen zeigte sich weiter die Stärke der Aktien. Offenbar gab es genügend antizyklisch orientierte Anlegerinnen und Anleger. Sie bescherten den Dividendenpapieren einen Nettozufluss von 10,2 Milliarden Euro. Auf die Anleihen entfiel ein Nettoaufkommen von 4,1 Milliarden Euro. Um rund eine Milliarde wurde der Geldmarkt aufgestockt. Bei den Rohstoffen flossen 382,4 Millionen Euro ab.

- 107,3

- Dank Gold schafften die Rohstoffe sogar ein Plus von 6,1 % auf 107,3 Mrd. Euro.

- 997,4

- Die Aktien verringerten ihre AuM um zwei Prozent auf genau auf 997,4 Mrd. Euro.

- 355,3

- Die Anleihen verbesserten sich dagegen um 0,7 % auf 355,3 Mrd. Euro.

- 10,1

- Der Geldmarkt schoss den Vogel ab, ein Plus von fast 12 % auf 10,1 Mrd. Euro.

Nettomittelabflüsse

Euro-Unternehmensanleihen können mit den Renditen langer USD-Staatsanleihen gerade nicht mithalten. Sie verloren deshalb 1,6 Milliarden Euro Nettomittel. Globale Schwellenländeranleihen in Lokalwährung mussten 631,7 Millionen Euro abgeben. Angesichts der Zinspause waren US-Dollar-Kurzläufer nicht mehr gefragt. Aus ihnen flossen 562,9 Millionen Euro ab. Auch globale Schwellenländer-Aktien wurde als risikoreich betrachtet und ihr Exposure in den Portfolios wurde um 474,3 Millionen Euro reduziert.

Nettomittelzuflüsse

Heruntergebrochen auf die einzelnen Anlagekategorien und angesichts der Stärke der US-Wirtschaft überraschte nicht, dass den Standardaktien in diesem Land im Oktober 4,8 Milliarden Euro netto zuflossen. Ihnen folgten mit 3,2 Milliarden Euro hochverzinste Anleihen außerhalb der Standardindizes. Danach punkteten globale und europäische Standardaktien mit jeweils 1,9 Milliarden Euro. US-Dollar-Staatsanleihen, die für zehnjährige Papiere immerhin fünf Prozent Rendite bieten können, wurden mit 1,3 Milliarden Euro bedacht.